金税三期、金税四期后,很多信息都在传达一个信息:三流不一致(加上货物流是四流)有税务风险!

于是大家都在问:三流不一致有没有虚开发票的风险?三流不一致取得的专票能不能用来抵扣进项?

以上两个问题,希望小伙伴们看完这篇文章可以心里有个数,而不是盲目担心,自己吓自己。

1

源头

“三流一致”来源于1995年国税发〔1995〕192号文件第一条(三)款规定:

纳税人购进货物或应税劳务,支付运输费用,所支付款项的单位,必须与开具抵扣凭证的销货单位、提供劳务的单位一致,才能够申报抵扣进项税额,否则不予抵扣。

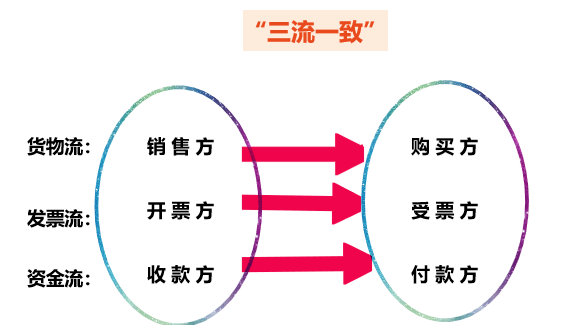

这个文件是1995年发布的,距离现在已经25年,也因此被多方误解成:购买方要想抵扣进项税额,“货物流、资金流和发票流”必须一致,否则不予抵扣;现在甚至加上了合同流,必须四流一致才能抵扣进项,否则可能属于虚开发票情形。

1、开票方、销售方与收款方一致

所谓“三流一致”,就是我们上面图中的关系:销售方、开票方和收款方为同一主体;购买方、受票方和付款方为同一主体,达到三流一致。

上面的192号文件中,规定了收款方和开票方一致,是申报抵扣进项税额的前提条件,但是实际工作中,也有一些虽然收款方和开票方不一致。

比如企业向农户采购农产品,使用农产品收购发票(属于付款方向收款方开具发票)、税务机关向收款方代开发票等特殊情况抵扣进项税额,开票方实际上不属于收款方,三流不一致,也是符合有关规定的,而非三流必须一致,才能抵扣进项。

2、没有因付款账户不同而对进项税抵扣作出限制性规定

至于第二种误读,国家税务总局在2016年5月26日视频会政策问题解答中对住宿费发票进项税抵扣中的付款人问题作出的如下答复,很有针对性,明确消除了纳税人的疑虑:

2

虚开发票VS三流一致

虚开发票类型

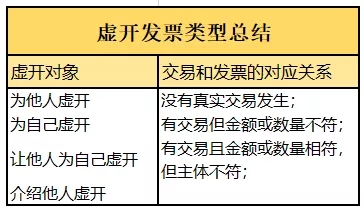

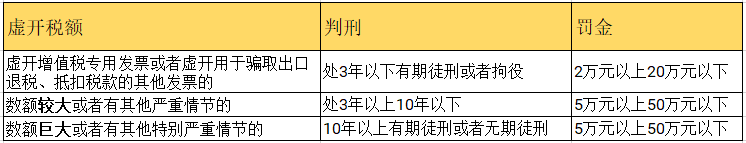

《刑法》第二百零五条规定,虚开增值税专用发票或者虚开用于骗取出口退税、抵扣税款的其他发票,是指有为他人虚开、为自己虚开、让他人为自己虚开、介绍他人虚开行为之一的。

根据《刑法》第二百零五条规定,虚开发票的后果十分重要:

很多人之所以问三流不一致是否有涉税风险,其中一个原因是认为如果三流不一致,会被税务机关定性为虚开发票。

那“三流一致”和“虚开发票”之间到底有什么关系呢,如果三流不一致,是不是就是虚假业务虚开发票?

例子:三流不一致

甲公司是一家建筑集团企业,旗下有一子公司为丙公司,2020年3月份建筑集团公司承接了一房地产公司的施工建设项目,后授权旗下的子公司丙进行施工建设,并且开具增值税专用发票给房地产公司,税额380万元,房地产公司把款项直接和丙公司结算,这里的交易环节,三流中:合同流跟发票流、资金流不一致,380万元的增值税房地产企业能否允许抵扣?丙公司属不属于虚开发票?

能!这里丙公司也不属于虚开发票的情形!所以房地产公司是可以根据丙公司根据实际业务开具的建筑工程专用发票进行抵扣进项税额的。

上面是属于母子公司的内部授权,还有总分公司之间也会存在所谓的“三流不一致”的情形,比如分公司购进一些原材料,取得专票,由于资金问题,由总公司来统一付款,这里总公司是一个代垫款项的角色,取得的专票依然能抵扣。

在确保业务真实的前提下,因行业或企业资金监管制度规定,发生“付款方与受票方不一致”情形的,原则上是可以抵扣的,但是需出具相关证明资料,比如委托代垫协议,授权书等。

三流不一致,并不代表经济业务就是有问题的,就是虚开发票!而应当观察真实的业务环节是如何的。

3

总结

随着支付手段的日益丰富,企业会通过支付宝和微信等多样化的第三方支付平台付款,而税务机关的监管手段也越来越智能化和现代化,除非涉嫌虚开增值税专用发票,税务机关对开票方、销售方与收款方是否一致,才格外关注。

同时三流一致并非增值税抵扣环节必须的条件,192号文到现在已有25年,该条款管的范围还仅限于货物和运输服务。营改增的服务领域不适用该条规定,今后有可能会取消此条。

河南晟森会计服务有限公司

联系人:韩经理

热线:18530966149

固话:0371-60926906

QQ:2669622829

地址:河南自贸试验区郑州片区(郑东)CBD商务外环与东一街格拉姆大厦B栋2102室